10月16日,一则复星将南钢售予沙钢的传闻,在整个钢铁行业掀起一阵狂风巨浪。

消息称复星集团已与沙钢集团于15日签约,复星集团旗下三公司以150亿元交易对价,向沙钢集团转让了其持有的南京南钢钢铁联合有限公司(简称“南钢联合”)60%股权。

10月17日,复星国际(00656. HK)与南钢股份(600282. SH)双双停牌。复星国际公告称, 17日起短暂停止买卖,以待发布一项可能的内幕信息。

双方这一动作,无疑加重了外界对交易真实性的猜想,认为南钢股份大股东将易主沙钢。而且,出售标的和买方均是江苏企业。

南钢股份在2022年《财富》中国500强排行榜名列第182位,是全球最大的单体中厚板生产基地之一及国内具有竞争力的特钢长材生产基地;而沙钢集团则是全国最大的民营钢企,在2022年《财富》世界500强榜单中位列第291位。

两家头部钢企之间的收并购,足以成为一个行业的重大事件。

针对复星出售股权的传闻,南钢股份回应道:“已留意到相关传闻,已在与股东核实,目前暂时没有得到明确的书面回复,信息核实后会根据情况披露。”沙钢集团则回复称,相关信息以上市公司公告为准。

如果出售南钢属实,有望将成为复星年内密集变现中最大的一笔。据焦点财经不完全统计,今年以来,“复星系”先后减持超14家上市公司股份,累计套现超192亿元;如果150亿出售成真,套现金额将超342亿元。

密集减持变现

在此之前,“复星系”已密集变现,尤其参与控股的海外保险公司ATG、海南矿业、泰和科技、酷特智能、ST广田、青岛啤酒、中岩大地、复星产投、中山公用、泰康保险等均遭抛售。

尤其是9月以来,接连减持复星医药、金徽酒、复星旅游文化、中粮工科、新华保险、三元股份、豫园股份,出售永安财险26%的股权;进入10月,复星的动作并未停止,继续减持中山公用的同时,还大幅质押了所持股份。

减持动作令人眼花缭乱,涉及多个领域,但可以确定是“复星系”保险业版图收缩明显。截至6月30日,复星国际保险板块资产规模为2116.79亿,占集团总资产比重为24.6%,到如今这一比重将进一步下滑。

地产版图也是如此,是复星系继复星医药之后被减持的第二大核心资产。继9月减持豫园股份1%股权后,10月9日又拟以12.49亿对价转让1.95亿股,相当于豫园股份5%股份,和郭广昌同为浙商大佬项光达接盘,他是浙江青展实控人,被称为“世界镍王”。

豫园股份承载了复星大部分地产业务。2017年,郭广昌推动复地集团与豫园股份大规模业务重组,将地产业务注入豫园,来自地产营收占比仅次于珠宝时尚业务,是豫园股份的第二大营收板块。

如今,无论是郭广昌曾因推崇巴菲特而钟情的保险业,还是左手生物医药、右手房地产曾助复星国际快速崛起的地产和医药,均遭减持或出售,庞大的“复星帝国”历经十数年布局至今,资产版图在快速收缩。

据了解,目前复星系控制超过100家公司,分散在不同领域。当中有11家上市公司,A股有复星医药、南钢股份、豫园股份、上海钢联、海南矿业、金徽酒和舍得酒业;在港股有复星国际、复锐医疗科技、复星旅文和复宏汉霖。

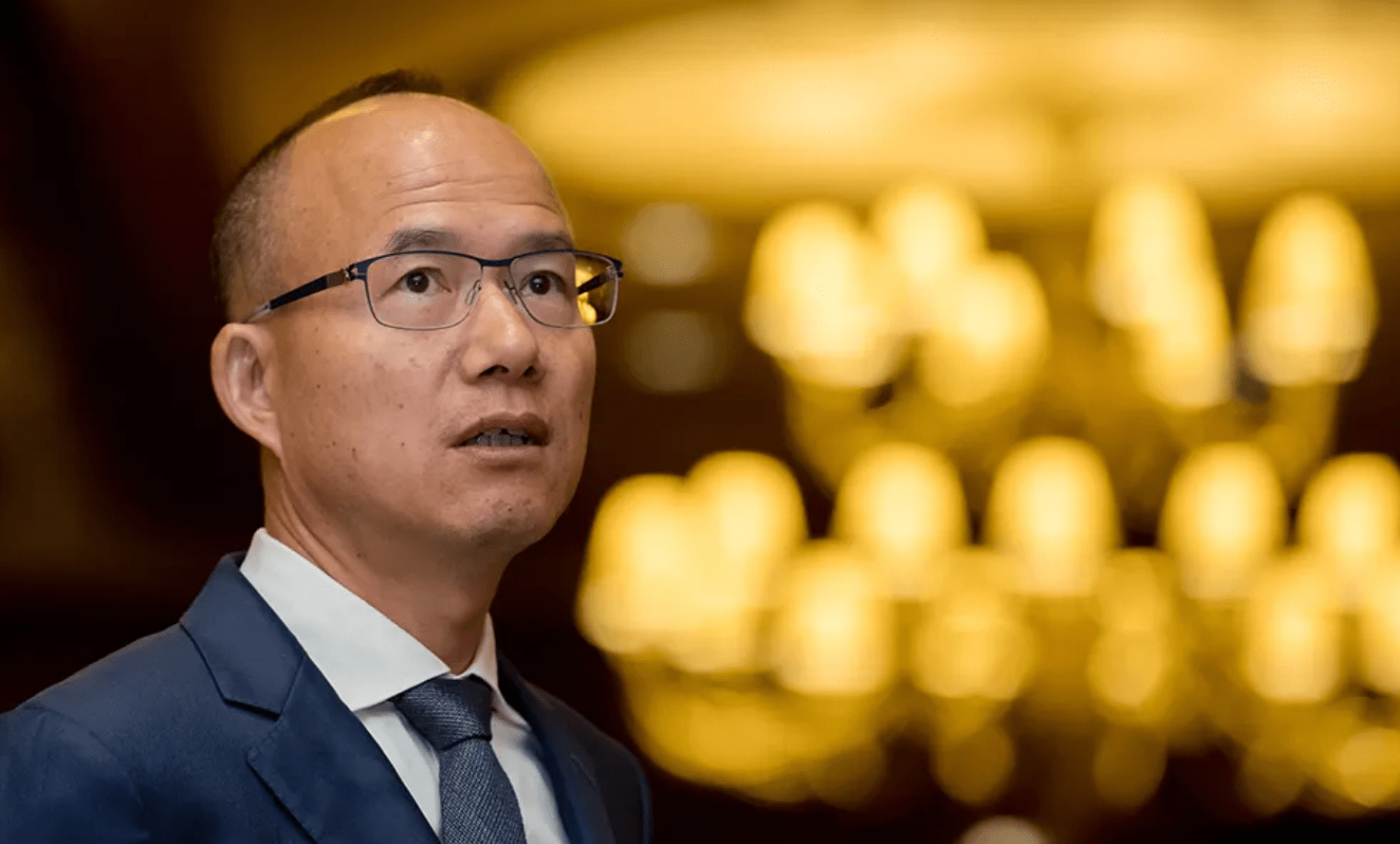

其年内的众多减持和出售动作,也多来自这些上市企业,但回笼金额超180亿,似乎并不足以解决复星的流动性问题,市场曾有复星6500亿债务压顶的传闻,但复星国际执行总裁、CFO龚平不久前已辟谣。

根据龚平的解释,6500亿是合并报表的全部债务,复星国际真实债务只有2600亿元;进一步拆解,这2600亿中还包含豫园股份和复星医药等并表子公司债务,而这些债务复星国际并不负连带责任,所以真正的债务只有1000亿元,对应总资产2700亿元。

即便如此,复星依旧面临严峻的流动性压力。穆迪近期下调复星评级时指出,控股公司持有的现金不足以覆盖未来12 个月到期的短期债务;而且控股公司层面的大量债务中,有相当大一部分是境内外公开债券。

割舍优质资产

9月30日,穆迪将复星国际 “B1”公司家族评级列入下调观察名单;还将 Fortune Star (BVI) Limited 发行,并由复星提供无条件及不可撤销担保的有支持高级无抵押债券的 B1 评级列入下调观察名单。同时,穆迪将评级展望从负面调整为评级观察。

穆迪认为,复星在控股公司层面流动性较弱,财务灵活性将恶化,有可能会出售或抵质押流动性良好的优质资产用于偿债。同时又指出,预计复星出售未上市资产的可预测性较差,因为谈判或监管审批流程可能比较费时。

从复星的减持对象来看,无论是复星医药、保险资产,还是豫园股份,即便上半年业绩表现有所欠缺,但均是其核心资产。特别是尚未确定的南钢,更是优质资产,上半年业绩远好于市场,先进新型钢铁材料销量已占钢材总销量的18.63%,总毛利近10亿元。

2003 年 4 月,南钢集团进行三联动改革,以资产出资与复星集团合资成立南京钢铁联合有限公司,成为南钢股份控股股东;2010 年 10 月,南钢股份完成重大资产重组,南钢钢铁主业实现整体上市,控股股东由此变更为南钢联合。

而复星集团持有南钢联合60%股权,成为南钢股份的实际控制人。截至今年6月底,南钢联合持有南钢股份59.12%股份,而郭广昌通过复星国际持有南钢联合60%股权,是南钢股份背后实控人。

从2001年左右结识浙商张志祥,也就是钢企第一代创业者建龙钢铁董事长,发现钢铁产业中的机会,到2008年之前,复星并购了多家钢企,是中铁高速增长红利的受益者,郭广昌在 “制药大王”、“地产巨擘”之外,又成为了“钢铁大亨”。

后续随着复星转向全球消费产业布局,开始陆续退出多项重资产业务,但依旧保留了南钢等优质资产。去年12月,郭广昌曾亲自去调研南钢,对于其数字化转型非常赞赏,夸赞南钢人有思想、有办法,希望南钢形成自己的知识产权,并对外输出产品、技术和管理。

如今,南钢业绩稳步提升,转型效果已经开始凸显。或许也正是如此,在流动性压力之下成为优先处置的对象,正如出险房企出售旗下物管公司,因资产优质而容易找买家。

不久前,他告诉投资者,当下的市场环境中,复星作为一家民营企业承受了巨大压力,既有来自舆情方面的影响,也有公开债窗口关闭的影响,复星要加大现金储备、加厚安全垫。

对于复星而言,这一次是否是终点?对于郭广昌而言,“制药大王”、“地产巨擘”和“钢铁大亨”的称号,最终能保留多少分量?目前,均不得而知。

免责声明:本文来源网络,仅供参考,不代表房汇通的观点和立场。如涉及版权等问题,请告知我们删除。(400-963-9718)